رشد ۱۰۰۰۰ درصدی نقدینگی طی ۲۰ سال

اعداد و ارقام متفاوتی برای نقدینگی گفته می شود، اما فارغ از اینکه این اعداد و ارقام درست است یا خیر، باید به این نکته پرداخت که ادعای هدایت نقدینگی تا چه حد به عمل نزدیک شده است؟

به گزارش «تابناک» به نقل از فارس، در ادبیات اقتصادی مفهوم پول نقد مشخص است؛ پولی که در حال حاضر برای مبادله در دسترس است و میتوان برای خرید کالا و خدمات از آن استفاده کرد، اما نقدینگی مفهومی عامتر نسبت به این واژه دارد. نقدینگی به مجموع ارزش داراییهایی که درجه نقدشوندگی بالایی دارند اطلاق میشود.

بهعبارتی، نقدینگی به مجموع پول نقد و شبه پول گفته می شود. حال باید گفت شبه پول چیست؟ شبه پول به مجموع داراییهای پولی افراد گفته میشود که در بانکها سپردهگذاری شده و در حال حاضر نمیتوان از آن استفاده کرد و یا به عبارت سادهتر، هرگونه پولی که شما در بانک گذاشتهاید، اما امکان برداشت از آن به زمان خاصی محدود شده شبهپول است. سپرده های بلندمدت را می توان از این دست دانست.

طبق آمارهای موجود، نقدینگی در سال ۱۳۷۷ حدود 16.2 هزار میلیارد تومان بوده است و در سال ۱۳۹۷ به حدود 1700 هزار میلیارد تومان رسیده است که رشد 105برابری (10500درصدی) را نشان میدهد. از مجموع نقدینگیهای فعلی حدود ۵۰۰ هزار میلیارد تومان به خاطر تزریق پول نفت در دوران دولت نهم و دهم بود و 1200هزار میلیارد تومان دیگر آن به خاطر فعالیتهای بانکها در دولت یازدهم و دوازدهم است.

آیا نقدینگی هدایت میشود؟

واقعیت آن است که نقدینگی فقط یک سند به عنوان بدهکار بودن بانک به اشخاص است. درقبال این سند هیچ چیزی در بانک وجود ندارد. صدور چک توسط شخص را در نظر بگیرید، حال با پدیده صدور چنین برگی توسط بانک مواجه هستیم. درواقع، موجودی که بتوان آن را نقد کرد، در عمل وجود ندارد! به عبارت دیگر، نقدینگی به صورت سپرده در حسابهای بانکی وجود دارد. لذا این مبالغ از بانک و حسابهای بانکی خارج نمیشود، بلکه از یک حساب به حساب دیگر منتقل میشود.

در ادبیات اقتصادی دو دیدگاه نسبت به هدایت نقدینگی وجود دارد. گروه اول معتقدند، منظور از هدایت نقدینگی، حرکت آن به سمت بخش حقیقی اقتصاد و یا بخش تولید در اقتصاد است. این مساله از سه طریق تغییر ترکیب سپردههای بانکی، تغییر ترکیب دارندگان دارایی و تغییر ترکیب سرمایهگذاری ها امکانپذیر است. گروه دیگر نیز هدایت نقدینگی را تنها در خصوص خلق پول و پول جدید معنادار میدانند.

سکه پاشی برای هیچ!

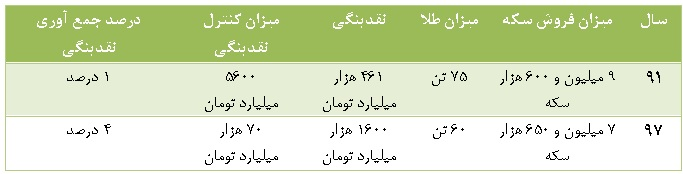

دولتها بالاخص در زمان تورم بالا سعی کردهاند با ورود به بازارهای مختلف و ایجاد مشوقهای مختلف به جمع آوری و کنترل نقدینگی (شما بخوانید هدایت نقدینگی) بپردازند. پیشفروش سکه بهعنوان سادهترین راهکار جذب نقدینگی از سطح جامعه بوده است که مشاهده نتایج آن نشان میدهد که نتیجهای جز هدررفت ذخایر طلای کشور نداشته است.

کارشناسان اقتصادی معتقدند سیاست پیشفروشسکه پاسخ به تقاضاهای کاذب است و این امر نهتنها نقدینگی را جذب نکرده، بلکه موجب ایجاد نقدینگی بالایی در کشور شد و مردم دچار حس توهم پولی شدند.

واقعیت این است که سد نقدینگی در سیستم اقتصادی کشور شکسته شده و ما با پارچ و لیوان نمیتوانیم از حجم آن بکاهیم. این مساله میتواند مانند ماههای گذشته کشور را با بحران تخریبی نقدینگی در بازارهای مختلف مواجه کند.

هدایت نقدینگی به سمت تولید، راه و روش خاص خود را دارد که تاکنون هیچگاه دولتها به سمت آن نرفتهاند و تنها سعی کردهاند از طریق تزریق سکه و دلار به بازار، هجوم نقدینگی به بازارهای مختلف را کنترل و نه هدایت کنند.

سایت تابناک از انتشار نظرات حاوی توهین و افترا و نوشته شده با حروف لاتین (فینگیلیش) معذور است.