بورس سال آینده به کدام سمت می رود؟

به گزارش بورس تابناک، به گفته بیش از ۴۰کارشناس که در نظرسنجی شرکت کردهاند، انتخابات ریاستجمهوری، بودجه و مذاکرات احیای برجام از مهمترین رخدادهای تالار شیشهای در سالی بود که رو به پایان است و حالا پس از سپری شدن یک دوره رکود فرسایشی ۵۲۰ روزه، پرسش اساسی این است که چشمانداز بورسی سال۱۴۰۱ چگونه است و آیا بازار سهام موفق به عبور از فاز رخوت میشود؟

برای پاسخ به این سوالات لازم است عوامل چهارگانه شامل آینده کامودیتیها، سیاستهای پولی، نرخ ارز و ارزشگذاری سهام مورد کندوکاو قرار گیرند. بر مبنای بررسیهای انجامشده انتظار میرود بورس در سال۱۴۰۱ با زمینه مساعدتری نسبت به سال جاری برای رونق، روند صعودی ملایمی را تجربه کند.

بورس تهران در حالی به روزهای پایانی آخرین ماه فعالیت در قرن جاری شمسی نزدیک میشود که شاخصکل کمی از محدوده آغاز سال (یکمیلیون و 307هزار واحد) فاصله گرفته و بهنظر میرسد پرونده این سالبا سود اندک بسته خواهد شد. بهطور کلی، در اقتصادهای با رشد نقدینگی و تورم دو رقمی، ثبت بازدهی منفی به ارز آن کشور در سهام پدیدهای نادر است و بورس تهران هم از این قاعده مستثنی نیست.

در همین راستا، در طول دوره فعالیت این بازار بعد از انقلاب تنها در 5 سال بازدهی منفی ثبتشده است. تجربه رکود عمیق سهام در حالی روی میدهد که در دو سالقبل (۹۸ و ۹۹)، در رویدادی بیسابقه، بازدهی سهرقمی به واحددرصد حاصل شده بود. نگاهی به گذشته نشان میدهد که دوران منفی بازار سهام معمولا پس از سالهای با سود سه رقمی یا نزدیک به آن اتفاق افتاده است؛ از اینرو، عملکرد سالجاری با عنایت به تجربه تاریخی چندان غیرمنتظره نبود.

حال پس از سپریشدن این دوره فرسایشی رکود، پرسش اساسی این خواهد بود که چشمانداز سال1401 چگونه است و آیا بورس تهران موفق به عبور از دام رخوت میشود؟ برای پاسخ به این سوال از منظر بنیادی، ذیلا به چهار عامل موثر بر فضای سرمایهگذاری در سهام و سودآوری شرکتها پرداخته شده و در پایان هم نتیجهگیری ارائهشده است.

قیمتهای جهانی کالا

وضعیت بورس تهران بهویژه در ۱۵ سالاخیر همگام با ورود پرشمار شرکتهای بزرگ معدنی، فلزی، پتروشیمی و پالایشی ارتباط مهمی با روند قیمت مواد خام در سطح جهانی پیدا کرده است. در این میان، بررسی قیمت نفت علاوهبر تاثیرگذاری مستقیم بر صنعت پالایشی و پتروشیمی، به سبب ایفای نقش پر رنگ در تامین بودجه دولت بهعنوان بزرگترین کارفرمای کشور از اهمیت بسزایی برخوردار است.

در حالحاضر، تلفیق سه عامل اصلی شامل بحران اوکراین، احیای شتابان تقاضای حملونقل پس از کرونا و نیز کمبود سرمایهگذاری در کشورهای نفتخیز موجب شده تا ارزش هر بشکه طلایسیاه پس از 7 سالبه بیش از ۱۰۰ دلار صعود کند. علاوهبر این، طولانیشدن مذاکرات مربوط به احیای برجام و تداوم تحریمهای نفتی ایران موجبشده تا بازار از یکی از منابع مهم عرضه محروم بماند.

به باور کارشناسان، پایداری قیمت نفت سه رقمی در کوتاهمدت بیش از هر چیز به سرنوشت بحران اوکراین و رفع تحریمهای ایران بستگی دارد. بانک آمریکایی گلدمنساکس (که بهطور نسبی پیشبینیهای بهتری درخصوص قیمت نفت در گذشته داشته) قبل از بحران اوکراین تخمین زده بود که با ورود ایران به بازار، ۸۵ دلار و بدون آن ۹۵ دلار در هر بشکه، میانگین تعادلی نرخ در سال۲۰۲۲ باشد.

از منظر سایر کامودیتیها نیز توجه به شاخص کالایی بلومبرگ که سبد متنوعی از مواد خام را پوشش میدهد راهگشاست. نمودار شاخص مزبور نشان میدهد که متوسط قیمت کالاها به دلار در دو سالگذشته بیش از دوبرابر شده و هماکنون برای تحویل فوری کالاها در حداکثر نرخ کل تاریخ واقع شده است.

برای پیشبینی افق سالآینده در این حوزه باید به دو نکته توجه داشت. نخست اینکه کشور چین بهعنوان بزرگترین متقاضی و واردکننده کامودیتی در جهان، انتخاب دبیرکل حزب و رهبر سیاسی این کشور برای پنج سالآینده در اواسط پاییز۱۴۰۱ را پیشرو دارد.

ناظران بر این باورند که بهرغم مشکلات فزاینده مربوط به رشد نامتعارف بدهیها و حباب قیمت مسکن چین، سیاستگذاران در این کشور نهایت اهتمام خود مبنیبر حفظ آرامش اقتصادی و رونق نسبی تا پیش از این رویداد مهم سیاسی را به هر قیمت بهکار خواهند بست. در همین راستا، در ماههای اخیر مجموعهای از سیاستهای انبساط پولی و سرمایهگذاری در زیرساختها پیگیری شده که مانع از افت تقاضای چین برای کامودیتیها در کوتاهمدت است.

از سوی دیگر، مساله اوکراین و تحریم روسیه نیز مانع از عرضه عادی بخش مهمی از کالاهای کشاورزی و فلزی و فرآوردههای انرژی به بازارهاست. در این میان، سیاست انقباض پولی در آمریکا و اروپا تنها مانع بر سر ادامه رشد کامودیتیها بهشمار میرود که احتمالا با تداوم فشارهای تورمی تشدید خواهد شد.

نگاهی به شاخص اوراق پیشبینیکننده تورم نشان میدهد که میانگین این متغیر در آمریکا از نگاه بازار در افق ۵سال آتی در محدوده سهدرصد قابلتحقق است که به مراتب کمتر از نرخ کنونی (5/7درصد) است.

بهعبارت دیگر، انتظار میرود تا فشارهای فزاینده تورمی موقت بوده و شاهد تعدیل قابلملاحظه شتاب رشد قیمتها در میانمدت باشیم. با جمعبندی موارد فوق میتوان گفت در افق سالآینده، بهویژه در نیمه نخست سال، احتمالا نرخهای بالای موادخام قابلیت حفظ خواهند داشت اما با عبور از فصل تقاضای چین و کاهش آثار تنشهای ژئوپولتیک و نیز پیگیری سیاستهای انقباضی پولی در غرب، زمینه تعدیل عمومی نرخها بهویژه از زمستان آینده فراهم میشود.

سیاستهای پولی

سیاست پولی بانکهای مرکزی در زمره مهمترین عوامل اثرگذار بر بازار داراییهای ریسکپذیر در سراسر دنیا است. خروجی سیاست پولی در نرخ بهره تجلی مییابد و بانکهای مرکزی از طریق تنظیم درجه انبساط پایه پولی، بر این متغیر کلیدی اعمال کنترل میکنند.

در ایران، نرخ سود ابزارهای بدهی و سپردهها در طول زمان از نوسانات پردامنهای برخوردار نبوده و بهرغم فراز و فرود تورم، نرخ سود سپردهها و ابزارهای با درآمد ثابت اغلب اوقات در محدوده ۱۸ تا ۲۲درصد نوسان کرده است.

در این میان، برخی دورههای کوتاه وجود داشته که به دلیل انبساط قابلملاحظه پایه پولی (نظیر بهار سالگذشته) یا انقباض این عامل (نظیر سال۹۲ و ۹۳) نرخها از دالان مزبور چنددرصد فاصله گرفته اما دوباره پس از مدتی به همان محدوده بازگشتهاند.

حفظ نرخ سود در یک بازه مشخص بدون توجه به تحولات تورمی موجب میشود تا در شرایط اوجگیری قیمتها و انتظارات تورمی، مانند سالگذشته، سیاستگذار پولی ناگزیر از افزایش نامتعارف پایه پولی بهمنظور حفظ نرخهای سود در محدوده کمتر از تعادلی باشد و از این رهگذر با ریسک فروافتادن به ورطه تورمهای بزرگ و آشفتگی تمامعیار اقتصادی مواجه شود.

خوشبختانه، با تغییر نسبی رویکرد بانک مرکزی از یکسو و از طرف دیگر افزایش درآمدهای نفتی دولت، کاهش کسریبودجه و تعدیل انتظارات تورمی ناشی از احتمال احیای برجام، فشار بر پایه پولی کمتر شده و رشد نقدینگی نیز پس از ثبت رکوردهای تاریخی بیش از ۴۰درصد (بالاترین رقم بعد از انقلاب) در مسیر کاهشی قرار گرفته است.

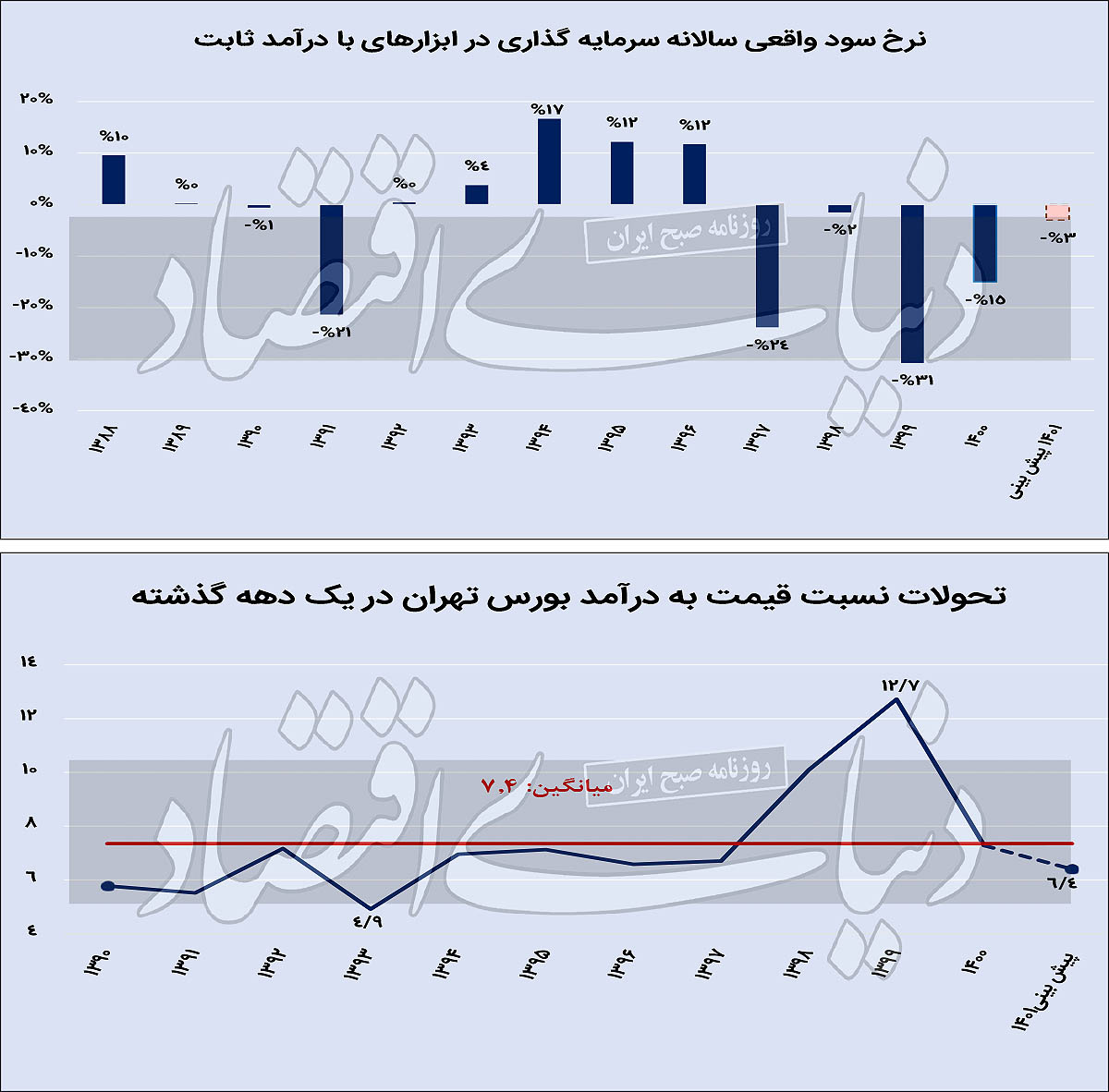

در این فضا، نرخ سود واقعی که عبارت از بازدهی قابل کسب از محل سرمایهگذاری در اوراق بدهی دولتی پس از کسر تورم سالانه است، در حال افزایش است. بهرغم این روند، به دلیل اجتناب سیاستگذاران از افزایش نرخ سود در فضای چسبندگی تورم بالا، سود واقعی (تورمزدایی شده) اوراق بدهی در سالآینده احتمالا کماکان در محدوده منفی باقی خواهد ماند.

به این ترتیب با فرض تورم 25درصدی 1401 (که با فرض تعمیم تورم ماههای اخیر به سالآینده قابلتحقق است) در کنار ثبات نرخ سود ۲۲درصدی اوراق بدهی، بازدهی این سرمایهگذاری معادل منفی سهدرصد بهدست میآید. ترجمان وضعیت مزبور برای بازار سهام عبارت از یک دوره متفاوت از سالهای 92 تا 96 است که طی آن سود واقعی بالای سپرده بانکی فشار زیادی بر ارزشگذاری سهام وارد میکرد.

از این منظر، هرچند در سالآینده از نرخهای سود واقعی منفی نامتعارف دو سالگذشته در حوزه اوراق با درآمد ثابت خبری نخواهد بود اما جهتگیری سیاست پولی احتمالا به گونهای نیست که با مثبتشدن سود واقعی اوراق، امکان رونق سهام در افق سالآینده به کلی سلب شود.

نرخ ارز

به دلیل ماهیت صادرکننده فعالیت در بخش مهمی از شرکتهای بورس در کنار تاثیرپذیری قیمت کالاهای داخلی از مشابه خارجی، نرخ برابری ارز به یکی از مهمترین عوامل تعیینکننده سودآوری و بهتبع آن رونق سهام تبدیل شده است. با قیمت کنونی نفت، ارز اکثر کشورهای صادرکننده محصول مزبور در شرایط ثبات یا تقویت قراردارد.

دامنه تاثیرگذاری مثبت قیمتهای جاری نفت به اندازهای است که حتی در کشورهای با سیاستهای آشفته اقتصادی نظیر ونزوئلا نیز ارزش پول ملی چند ماهی است در ثبات کامل بهسر میبرد. در ایران، محدودیت فروش نفت و دسترسی به منابع آن به دلیل تحریمها کماکان یک عامل مداخلهگر مهم است که علاوهبر تاثیرگذاری بر درآمدهای نفتی، از محل رشد انتظارات تورمی و ایجاد تقاضای احتیاطی بر قیمت دلار موثر است.

در شرایطی که به هر دلیل توافق سیاسی در وین محقق نشود طبیعتا حفظ ثبات ریال بهرغم نرخهای فعلی نفت با چالش مواجه خواهد شد، اما در حالحاضر، نظر اکثریت کارشناسان سیاسی مبتنی بر احتمال حصول توافق و بازیابی درآمدهای نفتی در آینده نزدیک است که بهمعنای شانس اندک تضعیف ارزش ریال در سالآینده خواهد بود.

مدلهای مبتنی بر برابری قدرت خرید نشان میدهد که با درنظر گرفتن میانگین نرخ حقیقی دلار در برابر ریال در ۴۳سالگذشته (تعدیل شده با تورم) قیمت میانگین دلار در محدوده ۲۷,۵۰۰تومان در سالآتی قابلتحقق است.

با ابزار درآمدهای نفتی، امکان کنترل نرخ در سطوح پایینتر برای دولت و بانک مرکزی وجود دارد، با این حال با عنایت به اظهارنظر معاون وزیر اقتصاد و رئیس بانک مرکزی مبنیبر آثار منفی افت ارز و نیز برخی شنیدهها از آگاهی مقامات ارشد دولت از آفات تعدیل مصنوعی نرخ ارز، این احتمال وجود دارد که برخلاف انتظارات عمومی، قیمت ارز حتی با حصول توافق، به دلیل مداخله سیاستگذار افت معناداری از سطوح فعلی را تجربه نکند؛ سناریویی که در صورت تحقق، یکی از مهمترین دغدغههای کنونی فعالان بورس تهران مبنیبر احتمال سقوط ارزش دلار در کوتاهمدت و آسیب به درآمد شرکتها از این محل را رفع خواهد کرد.

ارزشگذاری سهام

در بازارهای بینالمللی، از طیف وسیعی از نسبتهای ارزشگذاری مرتبط با سود یا جریانات نقدی شرکتها برای قضاوت در مورد ارزندگی بازار و یا سهام خاص استفاده میشود. همگی این ابزارها طبیعتا به شکل نسبت محاسبه میشوند و از طریق مقایسه در طول زمان، امکان داوری در نقطه کنونی برای تحلیلگران را فراهممیکنند.

محبوبترین نسبت ارزشگذاری در بورس تهران، قیمت بر درآمد یا P/E سهام است که بهرغم برخی اشکالات مهم (که بحث آن در این مقال نمیگنجد) کماکان پر استفادهترین ابزار قضاوت در مورد ارزندگی سهام توسط سرمایهگذاران است.

نگاهی به مسیر تاریخی نسبت مزبور نشان میدهد که در پی جهش نامتعارف سالگذشته، این نسبت که بر مبنای سودآوری ۱۲ماه گذشته محاسبه میشود، در مسیر تعدیل پرشتابی حرکت کرده و در حالحاضر رقمی پایینتر از میانگین بلندمدت تاریخی خود (4/7واحد) را نشان میدهد.

یک برآورد کارشناسی حکایت از آن دارد که با فرض ثبات نرخ کنونی دلار سامانه نیما و قیمتهای جهانی، متوسط قیمت بر درآمد بورس در یک سناریوی محافظهکارانه بر اساس پیشبینی سود 12ماه آتی شرکتها در محدوده 4/6واحد قرار میگیرد.

از این منظر میتوان گفت در مقیاس تاریخی نهتنها قیمتهای کنونی سهام در مقایسه با سودآوری شرکتها بهطور عمومی گران نیست، بلکه در صورتیکه سودآوری بنگاهها مورد تهدید واقع نشود، امکان رشد این نسبت در فضای تداوم نرخ منفی سود واقعی سپردهها و خوشبینی سیاسی ناشی از رفع تحریمها و خروج اقتصاد از رکود وجود خواهد داشت.

جمعبندی

با عنایت به توضیحات ارائهشده درخصوص عوامل چهارگانه، میتوان گفت بورس تهران در نخستین سال قرن جدید با زمینه مساعدتری نسبت به سالجاری برای رونق مواجه است.

به این ترتیب در صورت تحقق مفروضات این مطلب شامل نرخهای جهانی متورم کالاها، ثبات نسبی ارز، تداوم نرخ منفی سود واقعی سپردهها و با عنایت به تخلیه حباب قیمتها و ارزشگذاری نسبتا مناسب کنونی، انتظار میرود بورس تهران روند صعودی ملایمی را در سالآینده در سطح شاخصکل تجربه کند؛ روندی که هرچند مشابهتی با دورههای رونق فزاینده و انفجاری (نظیر سالهای 97 تا 99) ندارد اما امکان کسب بازدهی در سطوح اندکی بالاتر از تورم سالانه را برای سرمایهگذاران با رعایت اصول مربوط به حفظ تنوع در سبد سهام فراهم میکند.

سایت تابناک از انتشار نظرات حاوی توهین و افترا و نوشته شده با حروف لاتین (فینگیلیش) معذور است.