ایران، صدرنشین جهانی هزینه مسکن

در دولتهای هفتم تا یازدهم (دوره 1376- 1392) با اینکه شاخصهای تورم عمومی کالاها، دستمزدها، بهای مصالح ساختمانی و بهای خدمات عمومی ساختمانی بهترتیب به میزان 8/4، 13/5، 10/3و 14 برابر افزایش یافت اما بهای مسکن با شدت بیشتری 22/7 برابر شد. بهطور کلی بهجای اینکه بهای مسکن متاثر از هزینهها باشد، هزینههای تولید مسکن تابعی از حجم تولید و بهای آن بوده و افزایش شدید بهای مسکن ارتباط چندانی با رشد هزینههای ساختوساز ندارد.

دهه 80 شمسی، دوران ابتلای اقتصاد کشور به بیماری هلندی بود. دورانی که درآمد بیزحمت ناشی از فروش منابع طبیعی نفتی موجب فاصلهگرفتن اقتصاد کشور از تولید و کار مولد شد و واردات و بخشهای غیرقابل تجارت از قبیل زمین و مسکن گسترش یافتند.

به گزارش شرق، در دهه 80 تمرکز نقدینگی و سرمایهها منجر به رشد قارچگونه بازار مسکن و ایجاد رانتها و ثروتهای افسانهای شد. از سویی با وجود افزایش عرضه نسبت به تقاضا و فقدان هرگونه عامل اساسی افزاینده قیمتها، فعالیتهای سوداگرانه و سرمایهگذاری موجب شد تا بخش اعظم جامعه توان تامین مسکن خود را از دست بدهند و حتی با کاستن از هزینههای ضروری دیگر از قبیل غذا و پوشاک به سختی بتوانند جوابگوی هزینه آن باشند. هماکنون پس از دوره هشتساله دولتهای نهم و دهم با دوسیکل رشد بالای متوالی و بیسابقه بهای زمین و مسکن، 15ماه توقف بازار متورم مسکن در شرایط رکود تورمی اقتصادی کنونی را شاهد هستیم.

روند رشد بهای مسکن و زمین

طبق دادههای مرکز آمار ایران، در دوره 20ساله ۱۳۹۲-۱۳۷۲ بهای زمین، مسکن و اجارهبهای مسکن (متوسط تهران) و میزان تورم بهترتیب از رشد متوسط سالانه 26/3، 24/2، 22/8 و 19/6درصد برخوردار بوده است که به مفهوم افزایش ۳، 2/2 و 1/7 برابری بهای زمین، مسکن و اجارهبها نسبت به رشد کلی قیمتها و خدمات در کشور است. در دوره 13۹۲-۱۳۸۴ افزایش کلی قیمتها ناشی از تورم ۲۳۴درصد و افزایش بهای مسکن، ۵۱۱ درصد بوده است (تورم بهای مسکن 2/19 برابر تورم عمومی با رشد متوسط سالانه 25/4درصد). در طی دو دهه اخیر سرمایهگذاری در زمین یا مسکن از هر بخش دیگری از قبیل طلا یا ارز سودآورتر بوده است. در این دوره با سرمایهگذاری در زمین به جای ارز، سپرده پنجساله بانکی و طلا، سرمایه بهترتیب به میزان 6/1، 4/1 و 1/8 برابر افزایش پیدا میکرد. در صورت سرمایهگذاری با تسهیلات دریافتی بانکی بخشهای مسکن، صنعت یا بازرگانی در زمین (حتی با پرداخت بهره مرکب)، امکان کسب ثروت بدون هیچگونه فعالیت یا تلاش اقتصادی بهترتیب به میزان 6/8، 4/5 و 2 برابر تسهیلات دریافتی در طی این دوره وجود داشت که با سرمایهگذاری در مسکن این نسبتها بهترتیب4/9، 2/9 و 1/1 برابر میشود؛ به عبارت دیگر بعضی فعالان بخش زمین و مسکن که به تسهیلات بانکی دسترسی داشتهاند، علاوهبر درآمدهای ناشی از ارزش افزوده ساختوساز به درآمدهای نجومی بادآوردهای نیز رسیدهاند. در این دوره بهای متوسط زمین، مسکن و اجارهبها در تهران بر حسب دلار آمریکا بهترتیب 6/1، 4/3 و 3/4 برابر رشد داشته که به مراتب بیش از رشد شهرهای بزرگ جهان است و با وجود افزایش بیش از سهبرابری نرخ ارز در پایان دوره، نرخ رشد متوسط سالانه بهای ارزی (به دلار) زمین و مسکن بهترتیب 17/5 و 13/8درصد است که این نرخ بسیار بالای سودآوری و منافع بادآورده (به بهای جهانی) در یک دوره نسبتا بلندمدت 14ساله در هیچ اقتصاد جهانی تجربه نشده است.

تاثیر هزینههای تولید بر بهای مسکن

در دولتهای هفتم تا یازدهم (دوره 1376- 1392) با اینکه شاخصهای تورم عمومی کالاها، دستمزدها، بهای مصالح ساختمانی و بهای خدمات عمومی ساختمانی بهترتیب به میزان 8/4، 13/5، 10/3و 14 برابر افزایش یافت اما بهای مسکن با شدت بیشتری 22/7 برابر شد. بهطور کلی بهجای اینکه بهای مسکن متاثر از هزینهها باشد، هزینههای تولید مسکن تابعی از حجم تولید و بهای آن بوده و افزایش شدید بهای مسکن ارتباط چندانی با رشد هزینههای ساختوساز ندارد.

عرضه و تقاضا و توان تهیه مسکن

نتایج سرشماریها نشان میدهد جمعیت شهرنشین کشور از 54/3درصد کل جمعیت (26/8میلیوننفر) در سال۱۳۶۵ به 71/4درصد (53/4 میلیوننفر) در سال۱۳۹۰ رسید. تعداد خانوار شهری کشور از 5/53میلیون (با بعد خانوار 8/4) در سال۱۳۶۵ به 15/43میلیون (با بعد خانوار 3/5) در سال۱۳۹۰ بالغ شد. در مجموع دوره 13۹۰-۱۳۷۵ نسبت خانوار شهری به خانه از 1/25 خانوار به ازای هر خانه به 1/04 و نسبت جمعیت شهری به خانه از 8/5نفر به ازای هر خانه به 3/6 کاهش یافته است. در طی همین دوره نرخ رشد متوسط سالانه تعداد واحدهای مسکونی، خانوار شهری و جمعیت شهرنشین بهترتیب 5/8، 4/5 و 2/5 درصد است.

در همین حال تعداد واحدهای مسکونی خالی با رشد 2/63 برابری نسبت به سال۱۳۸۵ به ۱، ۶۶۳، ۴۱۲ واحد در سال۱۳۹۰ رسید که در استان تهران (شامل البرز) با رشد 3/51 برابری به 026، 397 واحد افزایش یافته است. از کل تعداد واحدهای مسکونی کشور 30/1 درصد (57/1درصد در مناطق شهری) در دوره 1384-۱۳۷۵ ساخته شدهاند. در سال1379 ارزش حقیقی تولید مسکن شهری در ایران در حدود 1/5 برابر نسبت به سالهای قبل از آن افزایش یافت که مجددا در سال۱۳۸۵ همین روند تکرار شد و در مجموع ارزش حقیقی تولید مسکن ایران در دهه80 در حدود دو برابر دهه 70 بوده است. در متوسط سه ساله آخر دوره 13۹۲-۱۳۷۲ نسبت به سهساله اول قدرت خرید دستمزدبگیران برای خرید زمین و مسکن و پرداخت اجارهبها بهترتیب ۳۳، ۲۵ و ۱۸درصد کاهش یافت. روند افزایش بها و در نتیجه هزینه مسکن در ایران منجر به افزایش سهم هزینه مسکن از هزینه خانوار به میزان ۱۲درصد و درعینحال کاهش سهم هزینههای غذا و پوشاک بهترتیب ۳۳ و ۴۱درصد شده است. در سال۱۳۹۱ سهم هزینه مسکن از کل هزینه خانوار 32/5درصد است و بر طبق دادههای مرکز آمار سازمانمللمتحد، ایران رتبه اول سهم هزینه مسکن از کل هزینه خانوار در سطح کشورهای جهان را دارد.

رشد بخش ساختمان و اقتصاد

در دوره اقتصاد نفتی کشور (۱۳۹۲-۱۳۷۸)، درآمد بخش ساختمان با ۱۴درصد افزایش ارزش حقیقی و ۶۹درصد افزایش ارزش واقعی نسبت به کل اقتصاد رکورددار کسب درآمدهای کاذب تورمی بوده و در مقابل بخش صنعت دارای بالاترین کاهش ارزش درآمد واقعی به میزان منفی ۳۰درصد نسبت به کل اقتصاد است. تاثیر سیاستگذاریها و اقدامات دولتهای نهم و دهم موجب شد تا برخلاف درصد معمولا بالاتر ارزش افزوده صنعت در سالهای قبل از آن نسبت به تولید ساختمان، در دوره 13۹۱-۱۳۸۴ درصد ارزش افزوده صنعت با 17/8درصد کاهش بهتدریج به ۳۴درصد از کل ارزش تولید آن و درصد ارزش افزوده ساختمان با 33/6 درصد افزایش به ۵۶درصد از ارزش تولید آن برسد.

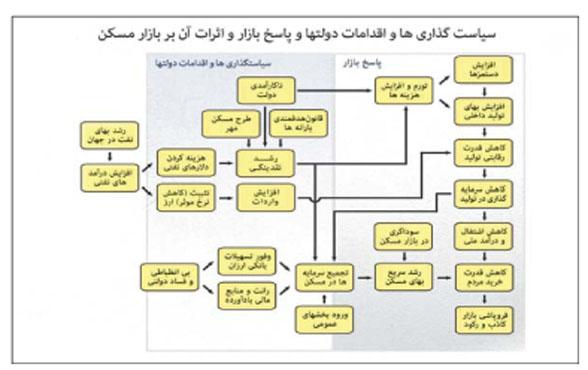

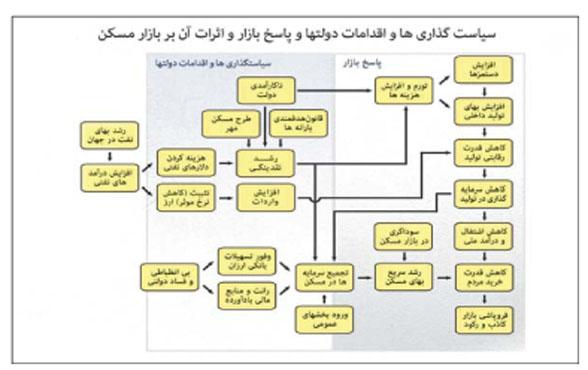

روند رشد درآمدهای نفتی در دهه80 و بهخصوص از سال۱۳۸۵ با روند رشد بهای زمین و مسکن نسبتا همبستگی دارد که توام با کاهش نرخ حقیقی موثر ارز، افزایش واردات و در نتیجه کاهش قدرت رقابتی تولید داخلی و سقوط شدید سرمایهگذاری صنعتی بوده است. با دستکاری دولتها در روند طبیعی سازوکار اقتصاد کشور و تثبیت دستوری نرخ تبدیل ارز (بدون افزایش توان داخلی اقتصادی)، قیمت تمامشده و دستمزد نیروی کار داخلی در دوره رشد اقتصاد نفتی 13۹۲-۱۳۷۸ بهترتیب 9/1 و 13/5 برابر شد در حالی که بهای کالای وارداتی 8/2برابر افزایش یافت و با ازپاافتادن توان تولید و نیروی کار داخلی، واردات اوج گرفت و سرمایهها صرف واردات و توزیع آنها یا روانه بخشهایی (مانند زمین و مسکن) شد که امکان سودآوری داشته و از دست دخالت دولتها بیشتر در امان باشند؛ بنابراین در مجموع روند اقتصاد نقتی و ضدتولیدی کشور با غیررقابتیکردن تولید داخلی و ایجاد نقدینگی موجب شد تا سرمایهها به سمت بازار مسکن سرازیر شوند و از طرف دیگر عملیات سرمایهگذاری، سوداگرانه و سودجویی بعضی از دستاندرکاران، روند را بهشدت تسریع کرد. مراحل رشد غیرمتعارف بخش مسکن به شرح زیر است:

- ثبات نرخ ارز همزمان با نرخ افزایش (دورقمی) هزینه تولیدکننده و در نتیجه کاهش قدرت رقابتی تولید داخلی.

- افزایش واردات ناشی از وفور ارز ارزانقیمت و تضعیف تولید داخل.

- کاهش سرمایهگذاری صنعتی بهعلت کاهش سودآوری و قدرت رقابتی صنعت داخلی.

- حرکت سرمایهها از تولید بهسمت بخشهای اقتصادی دیگر و بهویژه مسکن.

- افزایش حجم نقدینگی جهت تبدیل دلار به ریال.

- بیانظباطی و فساد مالی و تزریق دستوری و بدون مطالعه منابع مالی عمومی و بانکها به اقتصاد.

- حرکت سرمایهها و نقدینگی سرگردان (ناشی از رانتها و فساد مالی، بخشهای عمومی، بخش تولید، مردم و دیگر منابع) بهسمت زمین و مسکن.

- افزایش عملیات سوداگرانه و سرمایهگذاری در بازار زمین و مسکن.

- رشدنمایی بهای زمین و مسکن.

- کاهش قدرت خرید مصرفکننده نهایی و افت تقاضا.

- رکود و ریزش بهای زمین و مسکن.

به گزارش شرق، در دهه 80 تمرکز نقدینگی و سرمایهها منجر به رشد قارچگونه بازار مسکن و ایجاد رانتها و ثروتهای افسانهای شد. از سویی با وجود افزایش عرضه نسبت به تقاضا و فقدان هرگونه عامل اساسی افزاینده قیمتها، فعالیتهای سوداگرانه و سرمایهگذاری موجب شد تا بخش اعظم جامعه توان تامین مسکن خود را از دست بدهند و حتی با کاستن از هزینههای ضروری دیگر از قبیل غذا و پوشاک به سختی بتوانند جوابگوی هزینه آن باشند. هماکنون پس از دوره هشتساله دولتهای نهم و دهم با دوسیکل رشد بالای متوالی و بیسابقه بهای زمین و مسکن، 15ماه توقف بازار متورم مسکن در شرایط رکود تورمی اقتصادی کنونی را شاهد هستیم.

روند رشد بهای مسکن و زمین

طبق دادههای مرکز آمار ایران، در دوره 20ساله ۱۳۹۲-۱۳۷۲ بهای زمین، مسکن و اجارهبهای مسکن (متوسط تهران) و میزان تورم بهترتیب از رشد متوسط سالانه 26/3، 24/2، 22/8 و 19/6درصد برخوردار بوده است که به مفهوم افزایش ۳، 2/2 و 1/7 برابری بهای زمین، مسکن و اجارهبها نسبت به رشد کلی قیمتها و خدمات در کشور است. در دوره 13۹۲-۱۳۸۴ افزایش کلی قیمتها ناشی از تورم ۲۳۴درصد و افزایش بهای مسکن، ۵۱۱ درصد بوده است (تورم بهای مسکن 2/19 برابر تورم عمومی با رشد متوسط سالانه 25/4درصد). در طی دو دهه اخیر سرمایهگذاری در زمین یا مسکن از هر بخش دیگری از قبیل طلا یا ارز سودآورتر بوده است. در این دوره با سرمایهگذاری در زمین به جای ارز، سپرده پنجساله بانکی و طلا، سرمایه بهترتیب به میزان 6/1، 4/1 و 1/8 برابر افزایش پیدا میکرد. در صورت سرمایهگذاری با تسهیلات دریافتی بانکی بخشهای مسکن، صنعت یا بازرگانی در زمین (حتی با پرداخت بهره مرکب)، امکان کسب ثروت بدون هیچگونه فعالیت یا تلاش اقتصادی بهترتیب به میزان 6/8، 4/5 و 2 برابر تسهیلات دریافتی در طی این دوره وجود داشت که با سرمایهگذاری در مسکن این نسبتها بهترتیب4/9، 2/9 و 1/1 برابر میشود؛ به عبارت دیگر بعضی فعالان بخش زمین و مسکن که به تسهیلات بانکی دسترسی داشتهاند، علاوهبر درآمدهای ناشی از ارزش افزوده ساختوساز به درآمدهای نجومی بادآوردهای نیز رسیدهاند. در این دوره بهای متوسط زمین، مسکن و اجارهبها در تهران بر حسب دلار آمریکا بهترتیب 6/1، 4/3 و 3/4 برابر رشد داشته که به مراتب بیش از رشد شهرهای بزرگ جهان است و با وجود افزایش بیش از سهبرابری نرخ ارز در پایان دوره، نرخ رشد متوسط سالانه بهای ارزی (به دلار) زمین و مسکن بهترتیب 17/5 و 13/8درصد است که این نرخ بسیار بالای سودآوری و منافع بادآورده (به بهای جهانی) در یک دوره نسبتا بلندمدت 14ساله در هیچ اقتصاد جهانی تجربه نشده است.

تاثیر هزینههای تولید بر بهای مسکن

در دولتهای هفتم تا یازدهم (دوره 1376- 1392) با اینکه شاخصهای تورم عمومی کالاها، دستمزدها، بهای مصالح ساختمانی و بهای خدمات عمومی ساختمانی بهترتیب به میزان 8/4، 13/5، 10/3و 14 برابر افزایش یافت اما بهای مسکن با شدت بیشتری 22/7 برابر شد. بهطور کلی بهجای اینکه بهای مسکن متاثر از هزینهها باشد، هزینههای تولید مسکن تابعی از حجم تولید و بهای آن بوده و افزایش شدید بهای مسکن ارتباط چندانی با رشد هزینههای ساختوساز ندارد.

عرضه و تقاضا و توان تهیه مسکن

نتایج سرشماریها نشان میدهد جمعیت شهرنشین کشور از 54/3درصد کل جمعیت (26/8میلیوننفر) در سال۱۳۶۵ به 71/4درصد (53/4 میلیوننفر) در سال۱۳۹۰ رسید. تعداد خانوار شهری کشور از 5/53میلیون (با بعد خانوار 8/4) در سال۱۳۶۵ به 15/43میلیون (با بعد خانوار 3/5) در سال۱۳۹۰ بالغ شد. در مجموع دوره 13۹۰-۱۳۷۵ نسبت خانوار شهری به خانه از 1/25 خانوار به ازای هر خانه به 1/04 و نسبت جمعیت شهری به خانه از 8/5نفر به ازای هر خانه به 3/6 کاهش یافته است. در طی همین دوره نرخ رشد متوسط سالانه تعداد واحدهای مسکونی، خانوار شهری و جمعیت شهرنشین بهترتیب 5/8، 4/5 و 2/5 درصد است.

در همین حال تعداد واحدهای مسکونی خالی با رشد 2/63 برابری نسبت به سال۱۳۸۵ به ۱، ۶۶۳، ۴۱۲ واحد در سال۱۳۹۰ رسید که در استان تهران (شامل البرز) با رشد 3/51 برابری به 026، 397 واحد افزایش یافته است. از کل تعداد واحدهای مسکونی کشور 30/1 درصد (57/1درصد در مناطق شهری) در دوره 1384-۱۳۷۵ ساخته شدهاند. در سال1379 ارزش حقیقی تولید مسکن شهری در ایران در حدود 1/5 برابر نسبت به سالهای قبل از آن افزایش یافت که مجددا در سال۱۳۸۵ همین روند تکرار شد و در مجموع ارزش حقیقی تولید مسکن ایران در دهه80 در حدود دو برابر دهه 70 بوده است. در متوسط سه ساله آخر دوره 13۹۲-۱۳۷۲ نسبت به سهساله اول قدرت خرید دستمزدبگیران برای خرید زمین و مسکن و پرداخت اجارهبها بهترتیب ۳۳، ۲۵ و ۱۸درصد کاهش یافت. روند افزایش بها و در نتیجه هزینه مسکن در ایران منجر به افزایش سهم هزینه مسکن از هزینه خانوار به میزان ۱۲درصد و درعینحال کاهش سهم هزینههای غذا و پوشاک بهترتیب ۳۳ و ۴۱درصد شده است. در سال۱۳۹۱ سهم هزینه مسکن از کل هزینه خانوار 32/5درصد است و بر طبق دادههای مرکز آمار سازمانمللمتحد، ایران رتبه اول سهم هزینه مسکن از کل هزینه خانوار در سطح کشورهای جهان را دارد.

رشد بخش ساختمان و اقتصاد

در دوره اقتصاد نفتی کشور (۱۳۹۲-۱۳۷۸)، درآمد بخش ساختمان با ۱۴درصد افزایش ارزش حقیقی و ۶۹درصد افزایش ارزش واقعی نسبت به کل اقتصاد رکورددار کسب درآمدهای کاذب تورمی بوده و در مقابل بخش صنعت دارای بالاترین کاهش ارزش درآمد واقعی به میزان منفی ۳۰درصد نسبت به کل اقتصاد است. تاثیر سیاستگذاریها و اقدامات دولتهای نهم و دهم موجب شد تا برخلاف درصد معمولا بالاتر ارزش افزوده صنعت در سالهای قبل از آن نسبت به تولید ساختمان، در دوره 13۹۱-۱۳۸۴ درصد ارزش افزوده صنعت با 17/8درصد کاهش بهتدریج به ۳۴درصد از کل ارزش تولید آن و درصد ارزش افزوده ساختمان با 33/6 درصد افزایش به ۵۶درصد از ارزش تولید آن برسد.

- ثبات نرخ ارز همزمان با نرخ افزایش (دورقمی) هزینه تولیدکننده و در نتیجه کاهش قدرت رقابتی تولید داخلی.

- افزایش واردات ناشی از وفور ارز ارزانقیمت و تضعیف تولید داخل.

- کاهش سرمایهگذاری صنعتی بهعلت کاهش سودآوری و قدرت رقابتی صنعت داخلی.

- حرکت سرمایهها از تولید بهسمت بخشهای اقتصادی دیگر و بهویژه مسکن.

- افزایش حجم نقدینگی جهت تبدیل دلار به ریال.

- بیانظباطی و فساد مالی و تزریق دستوری و بدون مطالعه منابع مالی عمومی و بانکها به اقتصاد.

- حرکت سرمایهها و نقدینگی سرگردان (ناشی از رانتها و فساد مالی، بخشهای عمومی، بخش تولید، مردم و دیگر منابع) بهسمت زمین و مسکن.

- افزایش عملیات سوداگرانه و سرمایهگذاری در بازار زمین و مسکن.

- رشدنمایی بهای زمین و مسکن.

- کاهش قدرت خرید مصرفکننده نهایی و افت تقاضا.

- رکود و ریزش بهای زمین و مسکن.

غیر قابل انتشار: ۰

در انتظار بررسی: ۲۵

انتشار یافته: ۵

سایت تابناک از انتشار نظرات حاوی توهین و افترا و نوشته شده با حروف لاتین (فینگیلیش) معذور است.