سهم شرکتهای بانک پاسارگاد از کل تسهیلات این بانک چند درصد است؟

به گزارش تابناک اقتصادی به نقل از خبرگزاری دانشجو، برای نخستینبار در طی دهه اخیر، در قانون بودجه سال 1401 بانکها و مؤسسات اعتباری ملزم شدهاند ریز اطلاعات تسهیلات و تعهدات کلان خود را بهصورت فصلی در اختیار بانک مرکزی قرار دهند تا بانک مرکزی نیز این دادهها را در تارنمای خود بهصورت عمومی منتشر کند. اطلاعاتی همچون نام مشتریان تسهیلات کلان، میزان پرداختی به هریک و مانده خالص تسهیلات، وضعیت و مدت بازپرداخت (جاری یا غیرجاری)، نرخ سود، دوره تنفس، نوع و میزان وثایق از جمله اطلاعاتی است که مطابق بند «د» تبصره 16 قانون بودجه 1401 برای بانکها و مؤسسات اعتباری الزامی شده است تا در اختیار بانک مرکزی قرار دهند.

اما تاکنون که تنها 17 بانک اطلاعات خود را در اختیار بانک مرکزی قرار دادهاند، تحلیلها و آمارهای قابلتوجهی از تقاطع اطلاعات این 17 بانک حاصل میشود. بهعنوانمثال با بررسی و تفحص در دادهها و آمارهای منتشر شده از بانک پاسارگاد در صورتهای مالی و در مشتریان تسهیلات کلان، این بانک در مجموع حدود 225 هزار میلیارد تومان خالص مانده تسهیلات دارد که تماماً به بخشهای غیردولتی اعطا شده است.

سهم 68 درصدی ارزش تسهیلات ذینفع واحد به کل تسهیلات بانک پاسارگاد

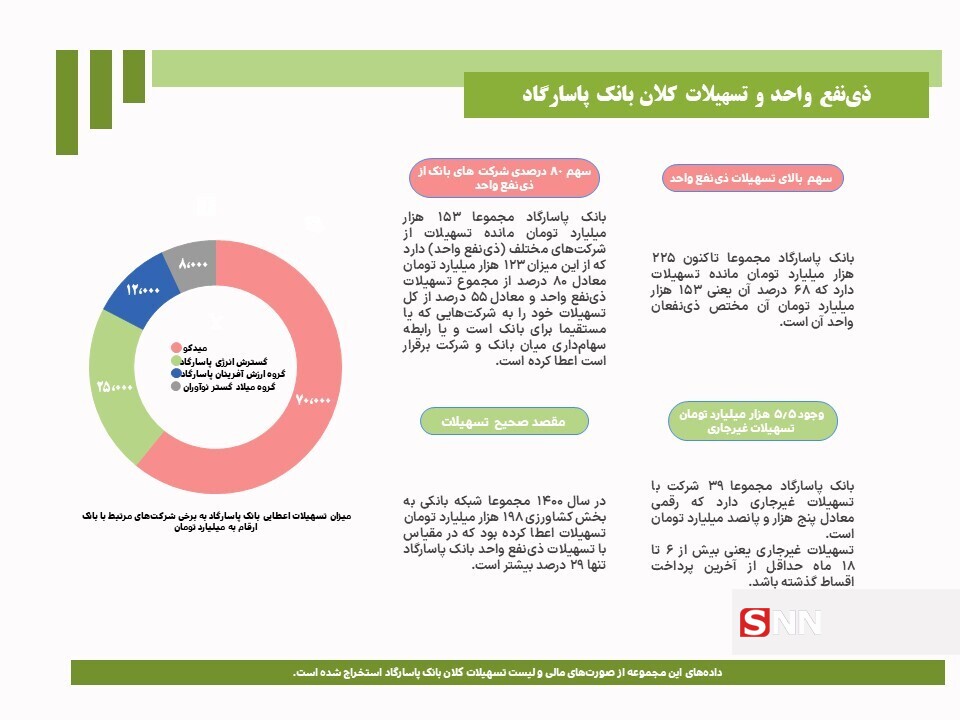

نکته حائز توجه در این میان، تخصیص 153 هزار میلیارد تومان از کل تسهیلات اعطایی بانک پاسارگاد به مشتریان ذینفع واحد است که 68 درصد از کل تسهیلات بانک را شامل میشود. شرکتها و مشتریان ذینفع واحد مطابق قانون به آن دسته از مشتریانی اطلاق میشود که بهواسطه برخورداري از روابط مالکيتي، مديريتي، مالي، کنترلي و يا به هر نحو ديگري ميتوانند بانک یا مؤسسه اعتباري را در معرض ريسک قرار دهند، به این نحو که مشکلات يکي از آنها بتواند به ديگري تسري يابد و منجر به عدم بازپرداخت يا ايفاي بهموقع تسهيلات و يا تعهدات آنها شود.

لذا هر مقدار میان تسهیلات ذینفع واحد و کل تسهیلات اعطایی بانکها یک تعادل و رابطه متناسبی برقرار باشد، طبیعتاً ریسک کل بانک را کاهش خواهد داد. متوسط نسبت سهم تسهیلات ذینفع واحد به کل تسهیلات در بانکهایی که تسهیلات کلان خود را شفاف نمودهاند کمتر از 40 درصد است اما بانک پاسارگاد 68 درصد از کل تسهیلات خود را به ذینفعان واحد خویش تخصیص داده است.

تخصیص بیش از 50 درصد از کل تسهیلات اعطایی به شرکتهای مرتبط

نکته دیگری که در مورد این بانک قابلتوجه است، سهم بالای شرکتهای زیرمجموعه و شرکتهایی که دارای رابطه سهامداری با بانک پاسارگاد هستند در تسهیلات ذینفع واحد است. از کل مبلغ 153 هزار میلیارد تومان تسهیلات بخش ذینفع واحد، 80 درصد آن یعنی 123 هزار میلیارد تومان از این رقم، مستقیماً به شرکتهایی تخصیصدادهشده که یا تماماً برای بانک پاسارگاد هستند و یا بهصورت درصدی با بانک پاسارگاد رابطه سهامداری و مالکیتی[1] دارند. به تعبیری بیش از 50 درصد تسهیلات بانک پاسارگاد، به شرکتهای زیرمجموعه این بانک تخصیص داده شده است که در مجموع رقمی بالغ بر 123 هزار میلیارد تومان میشود. در این میان شرکت توسعه معادن و صنایع معدنی خاورمیانه (میدکو) با بیش از 70 هزار میلیارد تومان تسهیلات و تعهدات دریافتی از بانک، با اختلاف فراوان تنها ذینفع واحدی است که این میزان از تسهیلات و تعهدات را به خود اختصاص داده است.

مطابق آییننامه تسهیلات و تعهدات اشخاص مرتبط بانک مرکزی، مجموع خالص تسهیلات و تعهدات به اشخاص مرتبط یک بانک یا مؤسسه اعتباری نباید حداکثر از 40 درصد سرمایه پایه بانک تجاوز کند، این در حالی است که بانک پاسارگاد با سرمایه پایه حدود 23 هزار و 400 میلیارد تومان تنها میتواند 9 هزار و 360 میلیارد تومان معادل 40 درصد به اشخاص مرتبط با بانک تسهیلات اعطا کند و این بانک با برخورداری از 123 هزار میلیارد تومان خالص مانده تسهیلات به اشخاص مرتبط، بیش از 1200 درصد یا 13 برابر از حد مجاز و مقرر شده در قانون، تجاوز کرده است.

سهم بالای شرکتهای بانک از مجموع 5500 میلیارد تومان تسهیلات غیرجاری

بانک پاسارگاد، 39 مشتری تسهیلات کلان نیز دارد که مجموعاً مبلغی بالغ بر 5500 میلیارد تومان تسهیلات غیرجاری دارند. این عدد، کمتر از 3 درصد کل تسهیلات بانک بوده و مطلوب به نظر میرسد.

تسهیلات غیرجاری به آن دسته از تسهیلاتی اطلاق میشود که در یکی از سه وضعیت سررسید گذشته، معوق یا مشکوکالوصول قرار داشته باشند. به تعبیری تسهیلاتی که از آخرین پرداخت قسط آنها حداقل 6 ماه گذشته باشد و هیچ پرداختی انجام نشده باشد، در طبقه غیرجاری قرار میگیرند.

تحمیل ریسک به بانک و تخصیص نامتوازن منابع

در آییننامه تسهیلات و تعهدات کلان مصوب آبانماه 1392، تمامی بانکها و مؤسسات اعتباری ملزم شدهاند که حداکثر تسهیلاتی که به یک مشتری ذینفع واحد پرداخت میکنند بیش از 20 درصد سرمایه پایه بانک نباشد. به بیانی، بانکها تحت هر شرایطی نباید تسهیلاتی که به یکی از ذینفعان واحد اعطا میکنند بیشتر از 20 درصد سرمایه پایه اصلی بانک باشد. این میزان خط قرمز بانک مرکزی و شورای پول اعتبار است که عدول از آن تخلف محسوب میشود.

بااینحال، مطابق اظهار رسمی بانک پاسارگاد، سرمایه نظارتی[2] این بانک مجموعاً حدود 23 هزار و 400 میلیون تومان است و 20 درصد این میزان حدوداً معادل 4 هزار و 700 میلیارد تومان میشود؛ لذا تفاوت حدود 65 هزار میلیاردتومانی تسهیلات اعطایی به شرکت میدکو با حدود مقرر در آییننامه تسهیلات کلان، هرچند اگر با مجوزهای قانونی مربوطه انجام شده باشد، بیانگر تحمیل ریسک فراوان و تخصیص نامتعادل منابع اعتباری به مقاصد تسهیلات است.

درهرصورت، منتشر نمودن اسامی مشتریان تسهیلات کلان بانکها اقدام پیشرویی بود که اگر بهصورت ادامهدار همراه با اقدامات نظارتی و تنظیمی توأم باشد، میتواند در مجموع شبکه بانکی را بهسوی کارایی و بهینه شدن سوق دهد، چراکه شفافیت در بسیاری از عرصهها بهعنوان عامل اصلاح و بهبود روند یک مجموعه میتواند عمل میکند.

[1] رابطه مالکیتی به آن دسته از روابط اطلاق میشود که بخش عمدهای از سهام یک شرکت توسط شرکتهای یک بانک تحت مالکبت باشد و یا شرکتهای زیرمجموعه شرکت مادر، سهامدار درصدی بانک و یا شرکت های مستقیم خود بانک باشند.

[2] سرمایه نظارتی، مجموع سرمایه لایه یک و لایه دو است که درنهایت کسورات قانونی نظیر تعدیلات نظارتی و سرمایه گذاری های خارج از حدود مقرر در موضوع دستورالعمل سرمایه گذاری در اوراق بهادار از مجموع حاصل آن کسر میشود.

سایت تابناک از انتشار نظرات حاوی توهین و افترا و نوشته شده با حروف لاتین (فینگیلیش) معذور است.